Kostengünstig, flexibel und eine gute Rendite: Das wird versprochen, wenn du in ETFs investierst. Dabei ist ETF nicht gleich ETF und ein normaler Kauf nicht gleich ein Sparplan.

„Am Anfang wusste ich nicht, was ein ETF Sparplan sein sollte, welche ETFs ich kaufen kann und mit welchem Depot. Nach über 5 Jahren eigenen Erfahrungen zeige ich dir hier, wie ich zum besten ETF Sparplan Depot gelangt bin.“

Was ein bestes Depot für einen ETF Sparplan auszeichnet, stelle ich dir in diesem Beitrag vor.

Hier ist mein persönlicher ETF Sparplan Vergleich 2024!

Youtube Video

Schaue dir hier meine komplette Erklärung zu Sparplänen an!

In dem Video zeige ich dir:

- Warum alle in ETF Sparpläne investieren

- Welche Grundsätze hinter einem ETF Sparplan stehen

- Welche ETF ich empfehlen kann

- Wie man einen ETF Sparplan einstellt (+2 Beispiele)

Hier zum Video: https://youtu.be/HAoyLUsg4uA

ETF Sparplan Vergleich: Bestes Depot für ETF Sparplan

Die folgenden Depots habe ich nach Angebot, Kosten und Service überprüft. Ich persönlich finde, dass du mit den genannten Depots nichts falsch machen kannst.

Tipp: Unter dem ETF Depot Vergleich findest noch weitere, wichtige Informationen über ETFs und meine eigenen Erfahrungen!

Was ist ein ETF Sparplan? Das Wichtigste im Überblick

- ETF steht für Exchange Traded Fund (auch Indexfonds genannt)

- ermöglicht das Investieren in einen Index, der von einem ETF abgebildet wird

- aufgrund der passiven Abbildung geringe Kosten

- es wird in thesaurierende (reinvestierende) und ausschüttende ETFs unterschieden

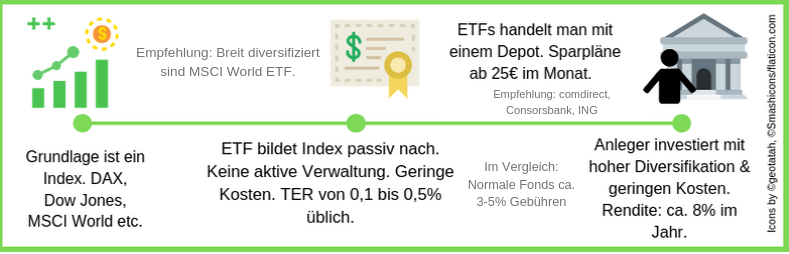

ETF bedeutet so viel wie Exchange Traded Fund und kommt ursprünglich aus den USA. Seit den 2000ern können Anleger auch an deutschen Börsen ETFs handeln.

Grundsätzlich bilden ETFs einen Index nach und vereinen die hohen Gewinnerwartungen einer Aktie mit der Sicherheit eines Fonds.

Das Prinzip ETF ist eigentlich leicht erklärt: Schon immer hat man einen Weg gesucht, um wirtschaftliches Wachstum zu messen. Für diesen Zweck wurde der Index ins Leben gerufen. In einem Index werden die wichtigsten Unternehmen eines Marktes oder Teilmarktes zusammengefasst.

Anhand der Performance der Einzeltitel ergibt sich ein Durchschnittswert, der das wirtschaftliche Potenzial eines Marktes (bzw. die globale Wirtschaftskraft) wiedergeben kann. Durch den Leitcharakter eines Index‘ ist es nicht möglich direkt in Indizes zu investieren.

Lese-Tipp: ETF Sparpläne sind auch für Kinder sinnvoll. In dem Beitrag Sparplan für Kinder findest du alle wichtigen Infos. Darunter auch, ob es mehr Sinn macht, ein Depot auf seinen Namen oder auf den Namen des Kindes laufen zu lassen.

Ein ETF Sparplan ermöglicht es nun an den Index-Kursgewinnen teilzuhaben, in dem die Wertentwicklung eines Index‘ zum Teil detailgetreu von einem ETF wiedergegeben wird.

Kurz gesagt: Steigt der Index – steigt der ETF. Fällt der Index – sinkt der ETF. Investierst du beispielsweise in einen DAX-ETF, dann besitzt du Anteile an den 30 besten deutschen Unternehmen gleichzeitig. Somit ergibt sich eine breite Diversifikation. Mehr Informationen zu meiner Investitionsphilosophie habe ich in meinem Börse für Anfänger Beitrag zusammengefasst.

ETF Sparplan Vorteile

- langfristiger Vermögensaufbau durch Zinseszins- und Cost-Average-Effekt

- 1 bis 2 ETF Sparpläne reichen zum Vermögensaufbau vollkommen aus

- hohe Diversifikation

- ca. 8% Rendite im Jahr

- geringe Kosten

Hinweis: Es gibt Tausende ETFs. Manche Banken haben sich aber auf verschiedene Kategorien spezialisiert. Wenn du mit einem guten Gewissen Geld anlegen möchtest, solltest du dich nachhaltige ETF informieren. Darüber hinaus kann ich dir meinen Beitrag über Wasserstoff ETF Sparpläne ans Herz legen.

Meine ETF Sparplan Erfahrungen: ING & Trade Republic

Ich selber habe schon einige ETF Sparpläne bei mehreren Depots aufgesetzt. Über mehrere Jahre habe ich einen ETF Sparplan bei der ING unterhalten und anschließend verkauft. In dem passenden Beitrag kannst du mehr über meine Erfolge mit Sparplänen bei der ING (mit Screenshots) lesen.

Ich selber habe schon einige ETF Sparpläne bei mehreren Depots aufgesetzt. Über mehrere Jahre habe ich einen ETF Sparplan bei der ING unterhalten und anschließend verkauft. In dem passenden Beitrag kannst du mehr über meine Erfolge mit Sparplänen bei der ING (mit Screenshots) lesen.

Aktuell besitze ich einen ETF Sparplan bei Trade Republic. Dort bespare ich mit 100€ pro Monat einen iShares S&P 500 ETF (ISIN: IE00B5BMR087).

In meinem Artikel zu Trade Republic dokumentiere ich die Entwicklung meines Sparplans Monat für Monat. Ich empfehle dir den Artikel zu meinen Trade Republic Erfahrungen anzusehen, wenn du genau wissen willst, wie ein ETF Sparplan von der Depotanmeldung bis zum Sparplan funktioniert.

Tipp: Die oben genannten ETFs habe ich nach meinen Kriterien für einen besten ETF für Sparplan ausgewählt. In dem Artikel gebe ich Tipps und ETF Empfehlungen, wie du deinen ETF für einen Sparplan findest und welche ich dir empfehlen würde.

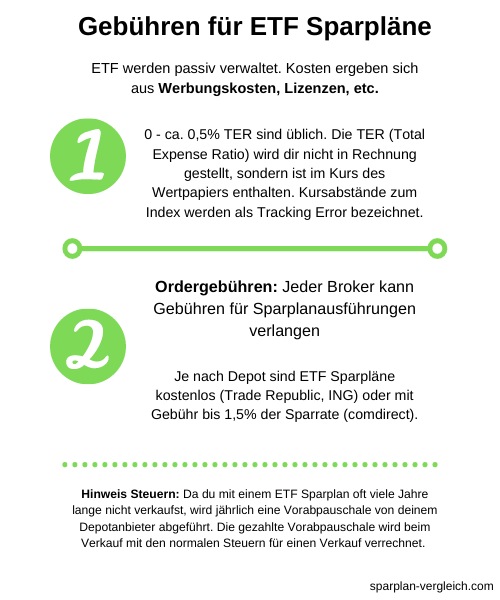

Welche Gebühren fallen bei ETF Sparplänen an?

- Verwaltungskosten von 0% bis ca. 0,5% im Jahr (werden nicht eingefordert, sondern sind im Kurs des Wertpapiers enthalten)

- Ordergebühr pro Sparrate: unterschiedlich für jeden Anbieter (siehe meine ETF Sparplan Vergleich Tabelle)

1. Verwaltungsgebühren

Im Vergleich zu klassischen Fonds wird ein ETF passiv verwaltet. Dadurch können die Verwaltungsgebühren sehr gering gehalten werden. In den Verwaltungskosten werden Gebühren für Lizenzen, Werbung, Betreuung des Indexfonds usw. erfasst.

Die Kosten für die Verwaltung unterscheiden sich untereinander stark, pendeln aber zwischen 0% bis 0,5%. Ein aktiv gemanagter Fonds kommt auf gut und gerne 3% bis 5% Ausgabeaufschlag. Ein ETF Sparplan wird deshalb immer als günstigere Alternative zu einem Fondssparplan gesehen.

Die Verwaltungskosten eines ETF werden nicht wie eine Gebühr von der Sparrate abgezogen oder jährlich vom Verrechnungskonto eingefordert, sondern sind bereits im Kurs des Wertpapiers mit einberechnet.

Der Kurs eines Indexfonds liegt aufgrund der Kosten zumeist um einen kleinen Anteil unter dem Vergleichsindex. Der Abstand wird auch als Tracking Error bezeichnet. In den meisten Fällen ist der Tracking Error sehr gering. Bei der Auswahl des passenden Indexfonds achtet man als Anleger besonders auf geringe Verwaltungskosten, um hohe Abstände zum Vergleichsindex zu vermeiden.

Tipp: Für die ETF-Recherche gibt es sehr gute Webseiten, die die Informationen sehr gut darstellen. Meine Empfehlungen findest du in meinem Beitrag zu den besten Börsen- und Finanzseiten.

2. Ordergebühr

Zusätzlich musst du bei vielen Anbietern eine Ordergebühr pro Sparrate bezahlen. Diese Gebühr ist der einzige Wert, den du selber über die Auswahl des passenden Depots beeinflussen kannst.

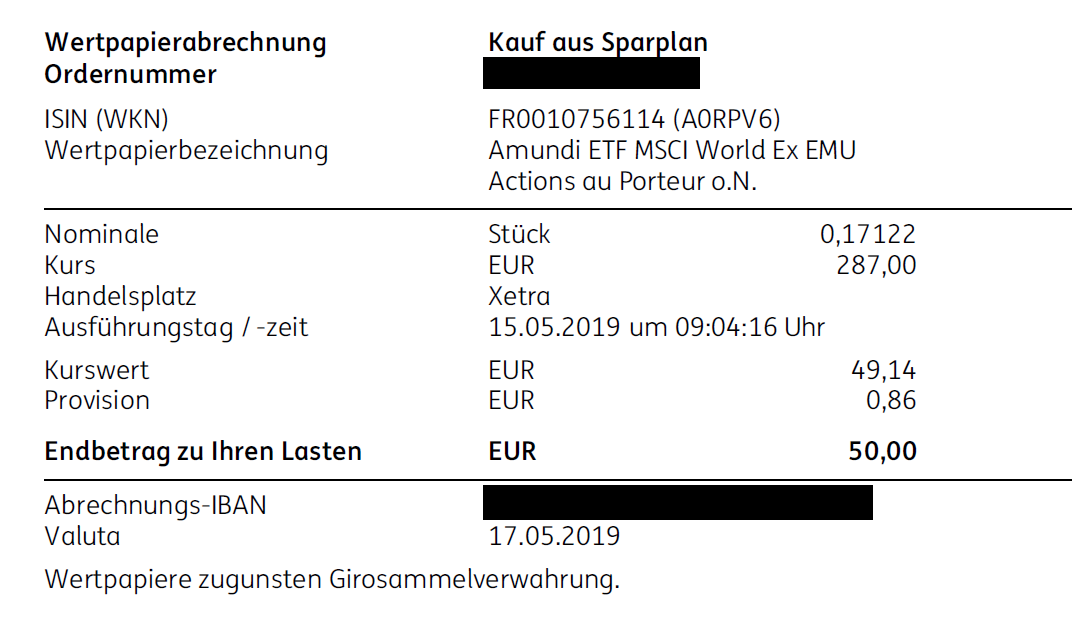

Bei Trade Republic und der ING sind ETF Sparpläne kostenlos. Wenn du Ordergebühren bezahlen musst, dann sieht das ungefähr so aus:

Ordergebühren Beispiel

Dies war mein alter Sparplan, wo ich für 50€ pro Monat einen Amundi ex EMU ETF bespart habe. Der Broker hat von mit 1,75% pro Sparrate verlangt. Jeden Monat fließen damit effektiv rund 49,14€ in das Wertpapier und ca. 0,86€ an den Broker.

Jeder Anbieter besitzt eine unterschiedliche Kostenaufstellung, wenn es um Sparpläne geht. Manche Direktbanken werben mit Festgebühren (DKB Sparplan, 1822direkt Sparplan) oder einer prozentualen Verteilung (comdirect Sparplan, Consorsbank Sparplan).

Besonders bei kleinen Sparraten rate ich dir weiterhin zu Brokern, die keine Gebühren pro ETF Sparrate verlangen.

Hinweis zu den ETF Steuern: Vorabpauschale wird abgeführt

Steuern sind keine Gebühr an sich, die du mit der Auswahl deines Depots beeinflussen kannst.

Jedoch ist es wichtig zu wissen, dass für das Halten eines ETF eine sogenannte Vorabpauschale von deinem Broker an das Finanzamt abgeführt wird. Die Vorabpauschale wird meistens von deinem Steuerfreibetrag abgefangen und ist erst ab einem hohen investierten Kapital wirklich relevant.

Wenn du deinen ETF verkaufst, wird die Vorabpauschale mit den zu zahlenden Steuern auf die Gewinne verrechnet. Du bezahlst keine Steuern doppelt.

Im Artikel zu ETF Steuern habe ich dir erklärt, wie die Vorabpauschale und alle anderen Steuern für ETF im Allgemeinen und für ETF Sparpläne berechnet werden.

ETF Verwaltungsarten

Bevor du dich als Anleger für einen ETF Sparplan Vergleich entscheidest, solltest du dich über deine eigenen Vorstellungen im Klaren sein. Wennn du regelmäßige Erträge erzielen möchtest, wählst du einen ausschüttenden ETF. Wenn Geld für den langfristigen Vermögensaufbau vorgesehen ist, dann sind thesaurierende ETFs das Richtige.

Ein gut oder schlecht gibt es in diesem Fall nicht, sondern lediglich eine Präferenz. Ab einem gewissen Geldbetrag machen aus steuerlichen Gründen thesaurierende ETF mehr Sinn. Ausschüttende ETF können dabei eine sichere Einkommensquelle sein oder einfach als zusätzlicher Motivator dienen.

Hinweis: Die Fondsgesellschaft bestimmt selbstständig über die Art eines ETFs. Es kann sein, dass sich die Ausschüttungsart über die Jahre ändert.

Ausschüttende ETF

Wenn ein Unternehmen Gewinne realisiert, erhalten die Aktionäre als Teilhaber des Unternehmens eine Auszahlung in Form von Dividenden. Besitzt du Anteile an einem ETF, dann hat man auch ein Anrecht auf Dividendenauszahlungen, da du Wertpapiere an mehreren Unternehmen besitzt.

Bei ausschüttenden ETFs werden somit in regelmäßigen Abständen – von einmal jährlich bis zwölfmal im Jahr – Beträge auf das eigene Konto zurück überwiesen. Abhängig von Streuung und ETF können 2% oder mehr pro Jahr auf das eigene Konto wandern. Viele Anleger sehen deshalb eine Dividendenstrategie als sinnvoll an.

Hinweis: Gewinne müssen versteuert werden! Ist der Sparerpauschbetrag (Single 1.000€, verheiratete Paare 2.000€) ausgeschöpft, fallen Dividenden (genauso wie bei üblichen Aktienverkäufen) unter die Steuerpflicht.

Thesaurierende ETF

Möchtest du dein Geld langfristig vermehren und bist nicht auf regelmäßige Auszahlungen angewiesen, ist der thesaurierende ETF die bessere Alternative. Ein solcher ETF behält die Dividenden sowie anderweitige Ausschüttungen ein und reinvestiert die Beträge automatisch nach der Index-Zusammensetzung. Damit nutzt du den Zinseszinseffekt optimal aus, da innerhalb des thesaurierenden ETF keine Steuern oder zusätzliche Gebühren anfallen.

Wie viele ETF Sparpläne sollte ich haben?

- 1 MSCI World ETF + 1 MSCI Emerging Markets ETF reichen aus, um alle Märkte abzudecken

- bei der Wahl des ETF auf einen guten Index setzen, Fondsvolumen, Diversifikation, Replizierung und Ausschüttungsart beachten

Experten sind sich bei der Beantwortung dieser Frage sehr uneinig. Die einen empfehlen finanziellen Minimalismus und sprechen sich für einen breit aufgestellten MSCI ACWI ETF aus. Andere empfehlen die Streuung in 2 bis 3 ETF Sparpläne: MSCI World, MSCI Emerging Markets und/oder MSCI Europa (STOXX600).

Damit du keine ETF Nachteile erlebst, habe ich ein paar Grundprinzipien für gute ETF in meinem Artikel zu beste ETF für einen Sparplan herausgearbeitet.

Meine Charakteristiken für einen guten ETF

- Fondsvolumen: Mindestens 500 Mio. Euro.

- Diversifizierung: Verwende breit aufgestellte Indizes, die den Gesamtmarkt abbilden.

- Replizierung: Physisch replizierend ist das Beste, da hier die Anteile wirklich gekauft werden. Ein optimiertes Sampling kann außerdem zu einem besseren Ergebnis führen, weil die unteren Positionen einfach herausgenommen werden.

- Ausschüttung: Ich will Rendite. Deswegen ist thesaurierend (reinvestierend) mein Favorit

Finanzieller Minimalismus: 1 MSCI ACWI ETF

In einem Sparplan ETF Depot geht es vor allem um eine breite Diversifikation. Ich möchte in den Weltmarkt investieren und das so günstig und einfach wie möglich.

Sehr bekannt unter ETF Anlegern ist der MSCI World Index, der in die 23 wirtschaftlich stärksten Industrieländer investiert. Damit haben wir noch lange nicht die gesamte Weltwirtschaft im Portfolio.

Wenn du ein Produkt suchst, was wirklich in alle Industrien investiert, dann ist zum Beispiel der MSCI ACWI interessant. ACWI bedeutet „All Countries World Index“. Der MSCI ACWI kombiniert den MSCI World mit den Emerging Markets (Schwellenländern). Das bedeutet, dass du insgesamt in 23 Industrieländer sowie 26 Schwellenländer investierst. Somit erhältst du in einem ETF insgesamt 3.000 Unternehmen in einem Produkt (der MSCI World ETF kommt auf ca. 1.600 Unternehmen).

Ein Beispiel für einen guten MSCI ACWI ETF:

- iShares MSCI ACWI UCITS ETF (ISIN: IE00B6R52259)

Gewichtung selber bestimmen: 2 ETF Sparpläne nutzen

Wer sich mit einem ETF nicht glücklich fühlt und von aufstrebenden Märkten profitieren möchte, der kann die Gewichtung im Portfolio auch selber bestimmen. Der klassische Weg ist, dass man einen MSCI World ETF mit einem Emerging Markets ETF kombiniert und je nach Risikoneigung den MSCI World oder Emerging Markets übergewichtet.

Der Emerging Markets Index umfasst ca. 850 Aktienwerte, die die Entwicklung der wichtigsten Schwellenländer abbilden. Dazu gehören insgesamt 24 Länder wie Brasilien, Chile, Ägypten, Südafrika oder die Vereinigte Arabische Emirate.

Die Industriestaaten bestimmen zwar die Finanzwelt, jedoch werden die Schwellenländer zunehmend wichtiger. Wer jetzt investiert, kann damit das Wachstumspotenzial gut für sich nutzen.

Ein Beispiel für eine Kombination aus MSCI World und Emerging Markets:

- iShares Core MSCI World ETF (ISIN: IE00B4L5Y983) – Gewichtung: 70%

- Xtrackers MSCI Emerging Markets UCITS ETF 1C (ISIN: IE00BTJRMP35) – Gewichtung: 30%

Meine Meinung zu Emerging Markets ETF:

Ich persönlich bin kein Freund der Emerging Markets, da die Volatilität sehr hoch ist und Schwellenländer nicht mein Spezialgebiet sind. Ich investiere lieber zusätzlich in Technologiewerte wie den S&P 500 oder den Nasdaq 100.

Wenn du in den MSCI World investierst und zusätzlich in den Nasdaq 100, dann investierst du zu großen Teilen in die amerikanische Wirtschaft. Aktientitel in dem einen und anderen Index werden sich unweigerlich doppeln – also Vorsicht!

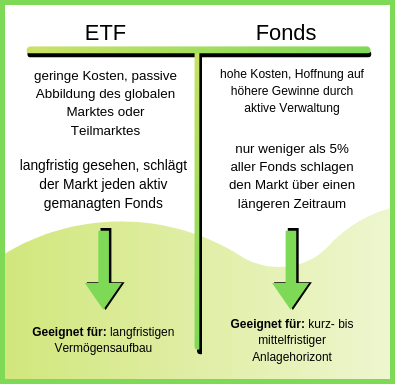

Sollte ich in einen ETF oder Fonds Sparplan investieren?

Bis heute hält sich eine lange Diskussion, welche Anlagemöglichkeit die bessere Rendite verspricht. ETF Veteranen glauben an die Macht des Marktes. Ein Fonds, der von vielen Managern geleitet wird, kann zwar mehrere Jahre lang gute Gewinne machen, langfristig ist dieser Erfolg aber nicht garantiert. So gut wie keiner (außer Warren Buffett) hat es über eine längere Periode als 20 Jahre geschafft, den MSCI World Index zu schlagen.

Auch wenn ein Fondsmanager den Markt schlägt, fallen die Gebühren schwer ins Gewicht: Um die Kosten im Vergleich zu einem ETF auszugleichen, bräuchte man regelmäßige Gewinne in hohen Prozentsätzen über dem eigentlichen MSCI World Leitindex, um überhaupt auf das gleiche Level eines passiven ETF zu kommen.

In Situationen einer Rezession kann aber ebenso ein Fonds gute Gewinne einstreichen. Zu guter Letzt bleibt es wie so oft an den eigenen Vorlieben, ob du einen passiven ETF oder aktiv gemanagten Fonds als Anlagemöglichkeit auswählst.

Ich selber bin der Meinung, dass ein ETF über lange Zeiträume immer einem Fonds überlegen sein wird. Aus diesem Grund investiere ich selbst ausschließlich in Indexfonds bzw. ETF.

Was passiert nach dem ETF Sparplan? Entnahmeplan nutzen

Wenn du einen ETF Sparplan eingerichtet hast, dann bestimmt aus einem gewissen Grund.

Viele Leute, die ich kenne (auch ich selber), wollen langfristig eine ETF Altersvorsorge aufbauen und so entweder früher in Rente gehen oder die Rente aufbessern.

Doch was mache ich, wenn ich „fertig“ gespart habe?

Am Ende des Sparplans kannst du alle Anteile auf einmal verkaufen und verbrauchen. Die bessere Variante ist es, Anteile deiner Investition nach und nach zu verkaufen, sodass ein Großteil weiterhin investiert bleibt und für dich arbeitet. Wie du einen ETF Entnahmeplan, auch ETF Auszahlplan genannt, nutzen kannst, habe ich in einem anderen Beitrag erklärt.

Warum ein ETF Sparplan Vergleich wichtig ist

ETFs gibt es heute wie Sand am Meer. So gut wie jeder bietet ETFs ohne Ausgabeaufschlag oder komplett ohne Verwaltungsgebühr an. Des Weiteren ist die Auswahl so unübersichtlich geworden, dass du schnell einen Titel bespart, ohne zu wissen, welcher Index nun eigentlich zur Grundlage gelegt wird. Dabei taugen überhaupt nur die wenigsten ETF zum Sparplan.

Eine große ETF Auswahl zu haben ist zwar gut, sollte aber keineswegs das einzige Kriterium für einen guten ETF Sparplan Vergleich sein. Die wenigen großen ETF können fast bei jedem namhaften Broker gehandelt werden. Neben den Verwaltungsgebühren sind deswegen besonders die Broker ins Visier zu nehmen.

Als Anleger liegt es an einem selbst, ob man für eine größere Auswahl eine höhere Orderprovision in Kauf nehmen möchte bzw. eine schlechte Auswahl für geringere Gebühren. Für alle Anfänger und finanziellen Minimalisten kann man ETF Expertenseiten wie flatex nicht ohne Einschränkung empfehlen. Bessere Alternativen bieten dabei Depots bei Trade Republic, comdirect, oder der Consorsbank.

Bei ETFs gilt: Weniger ist mehr! Informiere dich im Vorfeld über die ETFs, die für dich infrage kommen. Wie bei der Suche nach einem passenden Auto wählst du zuerst das gewünschte Modell aus und suchst dir anschließend den günstigsten Anbieter. Durch meine ETF Sparplan Vergleich erkennst du sofort, ob ein Broker für dich infrage kommt oder nicht. Das erspart Zeit und reduziert wertvolle Recherchearbeit.

Was dich noch so auf sparplan-vergleich.com erwartet…

Dieser Blog ist ein Herzensprojekt von mir und soll dir eine Stütze im Finanzdschungel bieten. In meinen Artikeln steckt viel Recherchearbeit, um dir sehr schwierige Themen so einfach wie möglich wiederzugeben.

Gerne beantworte ich deine Fragen in den Kommentaren oder per Mail an:

![]()

Neuste Artikel auf meinem Blog

ETF und ETC auf Rohstoffe ohne Agrarprodukte – die Top 3

ETF für die Verteidigung Europas: Diese Produkte versprechen Rendite