Es gibt wenige Robo Advisor, die wirklich etwas können. Oskar wirbt mit einem ausgewogenen, breit aufgestellten ETF Angebot. Kommen neue günstigere ETFs auf den Markt, wird ausgetauscht. Es gibt keine Ordergebühren für Sparpläne, sondern eine feste prozentuale Jahresgebühr. Lohnt es sich damit einen Oskar Sparplan einzurichten?

| Sparplankonditionen 🔔 | |

|---|---|

| Depotführung | unter 10.000€ Anlagebetrag 1% p.a.; über 10.000€ 0,80% p.a. NEU: "Oskar black" ab 50.000€ Anlagebetrag mit 0,70% p.a. |

| Ordergebühr | kostenlos |

| Mindest-Sparrate | 25€ |

| Ausführungsintervall | monatlich |

| Dynamik | derzeit nicht möglich |

| Sparplanänderungen | jederzeit Anpassungen vornehmen |

| Bewertung |  |

| Prämie | aktuell keine Prämie |

Wer steckt hinter Oskar?

Oskar nennt sich selbst eine „fortschrittliche Vermögensverwaltung“ für die gesamte Familie. Das Ziel ist es eine rund um einfache, breit diversifizierte Anlagemöglichkeit anzubieten. Wichtige Faktoren wie ETF Auswahl, Rebalancing usw. übernimmt Oskar. Durch die Fokussierung auf kostengünstige ETFs und automatisierte Abläufe können Kosten gering gehalten werden.

Good to know: Ich informiere mich gerne bei finanzen.net über neue Ereignisse in der Finanzwelt. Dabei fällt auf, dass immer wieder Oskar beworben wird – es ist nahezu aufdringlich. Aber kein Wunder: finanzen.net hält eine Beteiligung an Oskar.

Oskar black: Kostensenkung ab 50.000€

Ohne echte Ankündigung wurde im April 2021 das neue Modell „Oskar black“ eingeführt.

Für Kunden, die die 50.000€ Anlagesumme überschreiten, senkt Oskar die Gebühren auf 0,70% pro Jahr.

Als Oskar black Kunde bezahlst du weniger Gebühren und erhältst Zugang zu den persönlichen Serviceleistungen sowie Service-Hotline von Oskar, damit deine Fragen sofort bearbeitet werden.

Der Service und die geringeren Kosten stehen allen Kunden zur Verfügung, die in einem Portfolio bei Oskar einen Marktwert von 50.000€ überschreiten.

Oskar Sparplan Kosten & Konditionen

Als Depotinhaber handelst Du zu folgenden Konditionen:

ETF Sparpläne kauft man eigentlich selbst über ein passendes Depot. Robo Advisor besitzen meist hohe Kosten und versprechen hohe Renditen. Wie bereits in unserer Einschätzung zu Raisin Invest Sparplänen, ist auch hier bei Oskar der Fokus auf einer größtenteils passiven Anlagestrategie.

Hinweis: Hier geht es zu unserem ETF Sparplan Vergleich aller Anbieter und kostengünstigen Alternativen.

Oskar.de betreibt in erster Linie den Webauftritt und die passenden Apps. Das Geld, das bei Oskar angelegt wird, wird über den bekannten Vermögensverwalter Scalable Capital GmbH verwaltet. Unter Scalable Capital Broker vertreibt das Unternehmen auch eigene Depots.

Bei Anmeldung wird über Oskar ein Depot mit Verrechnungskonto bei der Baader Bank AG eröffnet.

Wie man sieht, ist Oskar kein eigener Emittent, sondern arbeitet mit anderen Kooperationspartnern zusammen. Oskar ist sehr transparent und gibt die Provisionen für alle Kooperationspartner ausführlich auf ihrer Webseite an. Die Jahresgebühr wird unter den Partnern wie folgt aufgeteilt:

| Anlage- betrag |

Vermögens- verwaltung Scalable Capital p.a. |

Depot bei Baader Bank p.a. | Service für Oskar.de GmbH p.a. | Kosten für den Kunden p.a. |

| bis 10.000€ | 0,425% | 0,15% | 0,425% | 1% |

| ab 10.000€ | 0,325% | 0,15% | 0,325% | 0,80% |

| über 50.000€ | 0,275% | 0,15% | 0,275% | 0,70% |

Vermögenswirksame Leistungen bei Oskar anlegen

Dein Arbeitgeber zahlt dir vermögenswirksame Leistungen und du willst das Geld in ETFs investieren? Dann kannst du die monatliche Zahlung deines Arbeitgebers einfach auch in ein Oskar ETF Portfolio stecken. Du zahlst nur die bekannten Oskar Gebühren. Oskar ist derzeit einer der wenigen Anbieter, die die Investition der VL in ein ETF Portfolio überhaupt anbietet.

Kostenvergleich: Eigenes Depot vs. Oskar vs. Raisin Invest

Bei einem Robo Advisor ist die Anlagestrategie genauso wichtig wie die Kosten. Oskar möchte ein einfacher, transparenter Weg in die Finanzwelt sein und spricht damit vor allem Kunden an, die sich nicht selber mit dem Vergleich verschiedener ETFs beschäftigen wollen.

In dem folgenden Kostenvergleich möchte ich die Kosten für meinen ING Sparplan mit einem Raisin Invest Sparplan sowie Oskar vergleichen.

Die ING erhebt keine Jahresgebühr und die Ausführung von ETF Sparplänen ist kostenlos. Raisin Invest setzt auf eine Jahresgebühr von 0,33% pro Jahr. Oskar kostet je nach Anlagebetrag 0,70% bis 1% pro Jahr. Das Problem einer prozentualen Jahresgebühr ist, dass hier der Anlagebetrag und die Gewinne zu bezahlen sind.

Hier ein Beispiel für die Kosten bei einem Sparplan mit 100€ monatlich bei der ING, Raisin Invest und Oskar. Wir starten hier ohne Einmalanlage und nehmen einen Kursgewinn von 8% pro Jahr an. Die TER des ETFs ignorieren wir in diesem Beispiel.

| Jahr | ING (Kosten p.a. in EUR pro ETF) | Raisin Invest (Kosten p.a. in EUR) | Oskar 0,8% – 1% (Kosten p.a. in EUR) |

| 1 | 0* | 4,13 | 12,52 |

| 2 | 0* | 8,59 | 26 |

| 3 | 0* | 13,41 | 40,60 |

| 4 | 0* | 18,61 | 56,41 |

| 5 | 0* | 24,23 | 73,44 |

| 10 | 0* | 59,85 | 145 (Anlagebetrag über 10.000€ erreicht. Hier sind 0,8% p.a. zu bezahlen) |

| Beispiel Kosten pro Jahr ab 50.000€ | 0* | 165 | 350 (Anlagebetrag über 50.000€ erreicht. Hier sind 0,7% p.a. im Oskar black zu bezahlen) |

*Wichtig: ETF Sparpläne und das Depot sind bei der ING kostenlos. Egal, wie viele ETF du besparen willst, es entstehen keine Kosten. Lediglich der Verkauf oder Einmalkauf von Anteile wird mit den normalen Gebühren für einen Wertpapierhandel berechnet.

Wie man hier sieht, bezahlt man bei Oskar eine recht hohe Jahresgebühr, die langfristig und bei steigendem Anlagebetrag höher wird. Jedoch wird ein automatisches Rebalancing durchgeführt und man muss sich nicht selber mit den passenden ETFs auseinandersetzen.

Bei der ING entstehen zwar keine zusätzlichen Kosten. Für das Rebalancing oder den Verkauf der Wertpapiere bist aber nur du selbst zuständig. Ebenfalls können für den Einmalkauf sowie Verkauf von Anteilen Kosten entstehen. Diese Kosten sind in der Jahresgebühr bei Oskar oder Raisin Invest enthalten.

ETFs bei dem Robo Advisor Oskar: Nachhaltig diversifiziert

Der Hauptvorteil von einem Robo Advisor ist das Komplettpaket: Man muss sich nicht um die ETFs kümmern, nicht selbst Order platzieren oder ein Rebalancing durchführen. Bei Oskar muss man als Anleger nur Geld einzahlen. Der Rest wird automatisch durchgeführt.

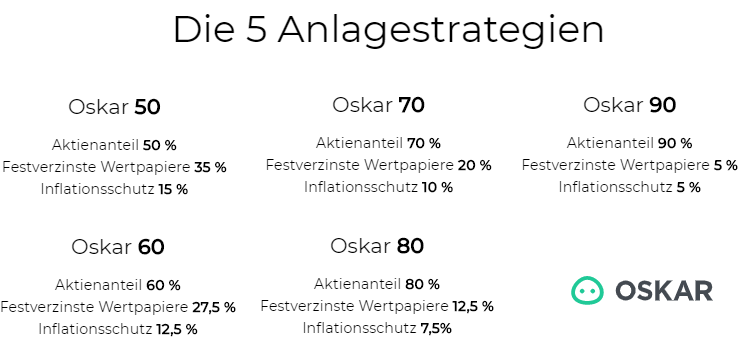

Bei Oskar kann aus 5 Risikoklassen gewählt werden, die man im Nachhinein wechseln kann. Je nach Ausrichtung wird unterschiedlich in Aktien-ETFs, Anleihen-ETF, ETCs und inflationsgeschütze Anleihen ETF investiert.Es geht von risikoscheu mit geringem Aktien-ETF Anteil (Oskar 50) bis zu risikofreudig mit hohem Aktien-ETF Anteil (Oskar 90).

Oskar 50 ist die risikoscheue Variante mit 50% Aktien-ETF, 35% Anleihen und 15% Inflationsschutz. Oskar 90 investiert zu 90% in Aktien-ETF, 5% Anleihen und 5% Inflationsschutz.

Hinweis: Die genaue Anlagestrategie und aktuellen Wertpapiere kann man auf der Webseite ausführlich nachvollziehen.

Jeder Anleger bei Oskar investiert in die 10 gleichen Wertpapiere. Je nach Gewichtung kommt eine andere Renditeerwartung zustande. Diese Wertpapiere sind im Oskar Depot:

- iShares MSCI USA ESG Screened UCITS ETF USD (Acc)

- iShares MSCI Japan ESG Screened UCITS ETF USD (Acc)

- iShares MSCI Europe ESG Screened UCITS ETF EUR (Acc)

- L&G Asia Pacific ex Japan Equity UCITS ETF

- iShares MSCI EM IMI ESG Screened UCITS ETF USD (Acc)

- iShares MSCI World Small Cap UCITS ETF

- iShares Global Aggregate Bond UCITS ETF EUR Hedged (Acc)

- Vanguard USD EM Government Bond UCITS ETF

- EUWAX Gold II

- Lyxor EuroMTS Inflation Linked Investment Grade (DR) UCITS ETF

Die Kosten für die ETFs/ETCs beläuft sich auf durchschnittlich 0,14% TER pro Jahr. Das ist im Vergleich wirklich niedrig.

Investiert wird breit in alle Märkte. Was auffällig ist: Das Auflagedatum der iShares ETFs liegt im Jahr 2018 und die Ausrichtung auf Nachhaltigkeitskriterien macht die ETFs leicht weniger diversifiziert. Das macht aber keinen großen Unterschied in den Gewinnen, sondern kann sogar Vorteile bringen.

Insgesamt sind die Hälfte der ETFs auf Nachhaltigkeit ausgelegt. In einem anderen Artikel habe ich mich bereits ausführlich mit nachhaltigen ETFs auseinandergesetzt. Die Rendite kann sogar besser sein als bei klassischen ETFs.

Außerdem: Oskar kontrolliert regelmäßig die Performance sowie Kosten der Wertpapiere und tauscht diese aus, wenn bessere Angebote verfügbar sind. Damit verspricht der Anbieter eine sichere und günstige Anlage.

Welche Rendite kann ich bei Oskar erwarten?

Üblicherweise sind Angaben über zukünftige Gewinne am Aktienmarkt schwer zu prognostizieren und auch Oskar geht damit offen um.

Nach eigenen Angaben ist je nach Risikoklasse eine höhere Rendite aber auch Verluste möglich. Auf der Webseite des Anbieters werden Angaben zu einer positiven, mittleren und schlechten Entwicklung der Aktienmärkte gemacht. Hier ein Beispiel:

| Oskar 50 | Oskar 90 | |

| Gute Entwicklung | 8,64% | 13,93% |

| Mittlere Entwicklung | 4,44% | 6,70% |

| Schlechte Entwicklung | 0,41% | -0,07% |

Die Angaben sind nachvollziehbar und nicht unter- oder übertrieben.

Als Test habe ich das Oskar 90 Portfolio nachgebaut und anhand von historischen Daten überprüft, welche Rendite erwirtschaftet wurden.

Das Oskar 90 Portfolio konnte folgende Renditen erzielen:

- Jan-Apr 2021: 10,53%

- 2020: 4,17%

- 2019: 24,34%

- 2018: -6,24%

Vorteile von Oskar gegenüber anderen Robo Advisor

Die Kosten sind im Vergleich nicht günstig. Trotzdessen gibt es andere Gründe warum Oskar attraktiv bleibt.

1. Depots für mehrere Personen gleichzeitig

Es können bei Oskar verschiedene Depots über ein Account geführt werden. Man kann per Klick in der passenden App ein Konto für seine Familie oder Kinder erstellen und so für das Alter oder die Zukunft seiner Kinder vorsorgen. Durch eine eigene IBAN je Depot können andere Personen unabhängig auf das Konto einzahlen.

2. Steuereffizient

Es gibt keine extra ETF Steuer, sondern eine sogenannte Vorabpauschale neben der Kapitalertragssteuer. Laut eigenen Angaben ist Oskar „steuersmart“ und schichtet für den optimalen Verkauf regelmäßig um. Wenn Anlagesummen größer werden, kann dies ein Vorteil sein.

3. Auszahlung

Das Guthaben kann jederzeit abgehoben werden. Darüber hinaus ist ein Auszahlplan kostenlos verfügbar. Damit kann man problemlos sein Geld anlegen, Rendite machen und gleichzeitig als eine Art Rente auszahlen lassen, ohne extra Gebühren zu bezahlen. Das ist ein klares Plus, da diese Funktion nur die wenigsten anbieten.

Ist Oskar zu empfehlen? Meine Einschätzung

Bevor man zu Oskar oder anderen Vermögensverwaltungen geht, muss man sich die Frage stellen, was einem beim Thema Geldanlage wichtig ist. Ich selbst sehe das Investieren als Hobby an. Selbst ETFs herauszusuchen, zu vergleichen und am Ende des Tages für den finanziellen Erfolg verantwortlich zu sein, ist spannend.

Bevor man zu Oskar oder anderen Vermögensverwaltungen geht, muss man sich die Frage stellen, was einem beim Thema Geldanlage wichtig ist. Ich selbst sehe das Investieren als Hobby an. Selbst ETFs herauszusuchen, zu vergleichen und am Ende des Tages für den finanziellen Erfolg verantwortlich zu sein, ist spannend.

Eigene Recherche spart in den meisten Fällen auch Gebühren.

Wenn du für die Zukunft planst, dich nicht weiter mit Aktien langfristig auseinandersetzen möchtest – damit meine ich 10 oder mehr Jahre – dann kann eine Vermögensverwaltung wie Oskar sinnvoll sein.

Robo Advisor versprechen eine individuelle Vermögensverwaltung mit geringen Kosten, aber nicht alle sind gleich. Oskar setzt auf eine recht passive Anlagestrategie, die ich unterstützen kann und selber ebenfalls verfolge. Die Zusatzfunktionen, um Sparpläne für Kinder auszuführen sowie gleichzeitig mehrere Konten zu führen, ist optimal und kann auch Kosten sparen, da die Jahresgebühr nur auf die Gesamtsumme aller Depots anfällt.

Der Zugriff über den Webauftritt und per App ist zeitgemäß. Die aktuelle Einführung der Investition von vermögenswirksamen Leistungen und die Kostensenkung durch Oskar black zeigen außerdem, dass ständig am Produkt gearbeitet wird.

Der direkte Konkurrent Raisin Invest ist zwar günstiger (0,33% p.a.), besitzt aber weniger Funktionen und ist allgemein etwas unflexibler. Die Extrafunktionen bei Oskar bezahlst du mit höheren Gebühren. Hier musst du selber entscheiden, was wichtiger ist. Ich sehe für Familien Oskar im Vorteil. Wem dir Nachhaltigkeit wichtig ist, dann könnte Oskar ebenfalls gut sein.

Fazit: Guter Robo Advisor mit vielen Funktionen

Die Anlagestrategie beruht auf einem Portfolio bestehend aus einer Mischung von ETFs und ETCs. Hier werden Kosten gering gehalten, was direkt an den Kunden in Form von Extrafunktionen weitergegeben wird. Die Vorteile für Familien und das Einrichten eines Sparplans für Kinder sowie Auszahlplan sind vorbildlich. Wer diese Funktionen nicht braucht, ist besser mit einem Raisin Invest Sparplan oder anderen Brokern in unserem ETF Sparplan Vergleich aufgehoben.

Diese Beiträge könnten dich auch interessieren:

Robo Advisor Vergleich: Wo investiere ich günstig?

Raisin Invest: ETF Configurator, ETF Robo | Lohnt sich das?

growney Sparplan: Lohnt sich der ETF Robo Advisor?

quirion Sparplan: Ist der Robo Advisor geeignet?

Whitebox im Test: Lohnt sich der Robo Advisor?

Bildnachweis: Vielen Dank an geotatah©flaticon.com, ©oskar.de

Hauptautor & Sparplanenthusiast. Nutzerfragen beantworte ich gerne in den Kommentaren oder per Mail.